| ||||||||||||||||||||||||||||||||||||||||||||||

Reihengeschäftrechner Deutschland 2026:Wählen Sie die am Reihengeschäft beteiligten Länder in der Reihenfolge des Verrechnungsweges aus:

| ||||||||||||||||||||||||||||||||||||||||||||||

| Achtung: In der verwendeten (kostenfreien) Version wird immer nur eine Lösungsmöglichkeit dargestellt. Tatsächlich gibt es aber durch die Anwendung der Quick Fixes bis zu drei Lösungsmöglichkeiten! Mit einer Registrierung im Reihengeschäftrechner (ab € 50,-/Jahr) finden Sie bis zu zwei Alternativvarianten zusätzlich abgebildet, die Ihnen im Idealfall eine Registrierung im Ausland ersparen können. | ||||||||||||||||||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||||||||||||||||||

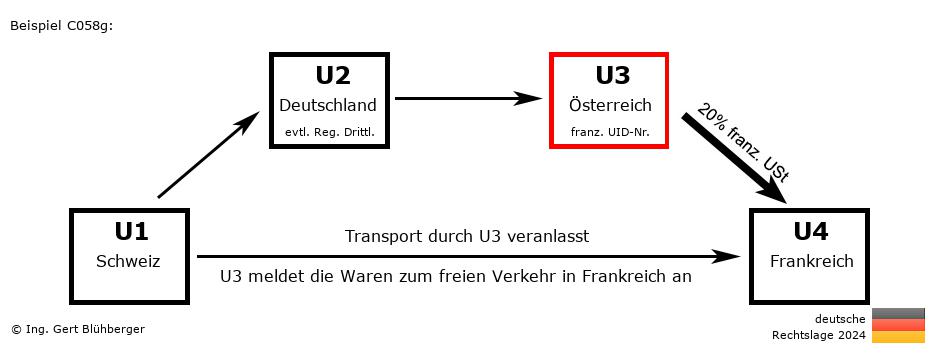

Sachverhalt:Ein französischer Unternehmer U4 (=letzter Abnehmer) bestellt bei seinem österreichischen Lieferanten U3 (=2. Abnehmer) eine Maschine. Dieser wiederum bestellt die Maschine beim deutschen Großhändler U2 (=1. Abnehmer). Da der Großhändler U2 die Maschine nicht auf Lager hat, bestellt er diese beim Schweizer Produzenten U1 (=erster Lieferer). Kurzbeschreibung des Reihengeschäfts:

| ||||||||||||||||||||||||||||||||||||||||||||||

Kostenpflichtiger Zugang (ab EUR 50,-/Jahr):Die kostenpflichtige Version enthält neben der Kurzbeschreibung eine ausführliche Beschreibung aus der Sicht der einzelnen Unternehmer und Sie erfahren u.a.

Musterbeispiele:

Auf der Bestell-Seite finden Sie eine Kurzbeschreibung obiger Lizenzmodelle. Detaillierte Informationen können der Preisliste und dem Nutzungsvertrag entnommen werden. Bitte beachten Sie die Nutzungsbedingungen sowie den Haftungsausschluss. |

| Cookie-Policy Datenschutzerklärung |