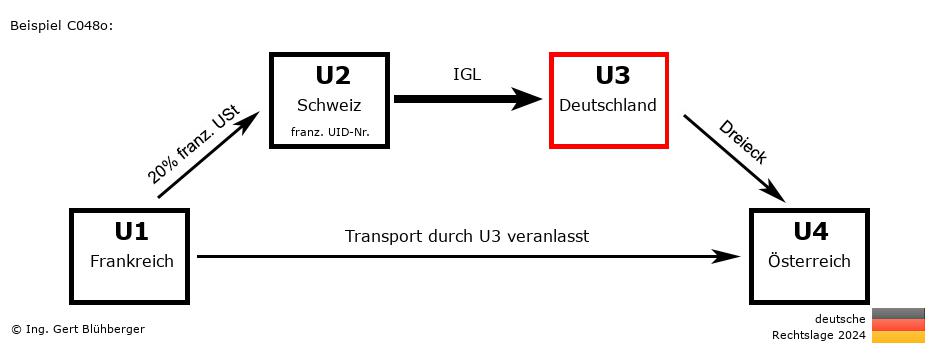

Sachverhalt:

Ein österreichischer Unternehmer U4 (=letzter Abnehmer) bestellt bei seinem deutschen Lieferanten U3 (=2. Abnehmer) eine Maschine. Dieser wiederum bestellt die Maschine beim Schweizer Großhändler U2 (=1. Abnehmer). Da der Großhändler U2 die Maschine nicht auf Lager hat, bestellt er diese beim französischen Produzenten U1 (=erster Lieferer).

Der deutsche Unternehmer U3 holt die Maschine vom Produzenten U1 in Frankreich ab und liefert diese direkt an den österreichischen Unternehmer U4. Kurzbeschreibung des Dreiecksgeschäfts:

- Registrierungspflichten:

- Der Schweizer Unternehmer U2 muss sich im Abgangsland Frankreich registrieren lassen.

- Gemäß 25b.1. Abs.2 UStAE liegt in diesem 4-gliedrigen Reihengeschäft ein innergemeinschaftliches Dreiecksgeschäft zwischen U2, U3 und U4 vor. Für den mittleren Unternehmer eines Dreiecksgeschäfts (in diesem Beispiel der deutsche Unternehmer U3) ist keine Registrierung im Bestimmungsland erforderlich.

- "Lieferung 1" von U1 (Frankreich) an U2 (Schweiz)

- Ruhende Lieferung gem. § 3 Abs. 7 UStG

- Steuerbare Lieferung in Frankreich (U1)

- "Lieferung 2" von U2 (Schweiz) an U3 (Deutschland)

- "Lieferung 3" von U3 (Deutschland) an U4 (Österreich)

- Ruhende Lieferung gem. § 3 Abs. 7 UStG

- Steuerbare Lieferung in Österreich (U4)

- Dreiecksgeschäft gem. § 25b UStG

- Besonderes Merkmal dieses Dreiecksgeschäfts

- Gemäß 25b.1. Abs.2 UStAE liegt in diesem 4-gliedrigen Reihengeschäft ein innergemeinschaftliches Dreiecksgeschäft zwischen U2, U3 und U4 vor, da diese drei unmittelbar nacheinander liefernden Unternehmer am Ende der Lieferkette stehen (siehe auch www.dreiecksgeschaeft.de). Durch die Anwendung der Vereinfachungsregelungen für Dreiecksgeschäfte gem. § 25b UStG geht die Steuerschuld des deutschen Unternehmers U3 auf den österreichischen Unternehmer U4 über (Reverse-Charge-Verfahren). Zu beachten ist allerdings, dass nicht in allen Mitgliedsstaaten die Vereinfachungsregelungen für Dreiecksgeschäfte im Rahmen von 4-gliedrigen Reihengeschäften angewendet werden dürfen.

Detailbeschreibungen aus der Sicht der einzelnen Unternehmer: Aus der Sicht des ersten Lieferers U1 (aus Frankreich): Aus der Sicht des ersten Lieferers U1 (aus Frankreich):

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist in Frankreich (U1) steuerbar. Die Rechnung muss daher mit 20 % französischer Umsatzsteuer unter Angabe der eigenen (französischen) USt-IdNr. ausgestellt werden.

- Umsatzsteuervoranmeldung (UVA):

Erfassung des Umsatzgeschäfts als steuerpflichtige (Inlands-)Lieferung.

Aus der Sicht des 1. Abnehmers U2 (aus der Schweiz): Aus der Sicht des 1. Abnehmers U2 (aus der Schweiz):

Registrierung:- Der Schweizer Unternehmer U2 muss sich im Abgangsland Frankreich registrieren lassen und gegenüber U1 und U3 mit seiner französischen USt-IdNr. auftreten. Die nachfolgend angeführten Eintragungen sind dementsprechend in der französischen UVA, ZM und Intrastat einzutragen.

Eingangsrechnung:

- UVA (beim französischen Finanzamt):

Die in der Eingangsrechnung enthaltene französische Umsatzsteuer kann als Vorsteuer geltend gemacht werden und ist dementsprechend in der UVA zu erfassen.

Ausgangsrechnung:

- Fakturierung:

Rechnung ohne Umsatzsteuer mit dem Hinweis auf die Steuerbefreiung (Innergemeinschaftliche Lieferung) gem. § 4 Nr.1 Buchst. b UStG iVm. § 6a UStG (oder alternativ mit Verweis auf Art. 138 der Richtlinie 2006/112/EC) und Angabe der eigenen französischen USt-IdNr. sowie der (deutschen) USt-IdNr. des deutschen Unternehmers U3.

Auf dieser Rechnung erfolgt kein Hinweis auf das Dreiecksgeschäft!

- UVA (beim französischen Finanzamt):

Erfassung des Umsatzgeschäfts als innergemeinschaftliche Lieferung.

- ZM (beim französischen Finanzamt):

Erfassung als (innergemeinschaftliche) Lieferung an die (deutsche) USt-IdNr. des deutschen Unternehmers U3.

Keine Kennzeichnung als Dreiecksgeschäft!

- Intrastat-Meldung (bei der französischen Behörde):

Versendungsmeldung mit Bestimmungsland Österreich. Seit 2022 sind auch das Ursprungsland und die österreichische USt-IdNr. des österreichischen Unternehmers U4 verpflichtend anzugeben. Sollte der Endkunde U4 im Bestimmungsland unbekannt sein, so ist ersatzweise als USt-IdNr. das zweistellige Länderkürzel des Rechnungsempfängers (U3) anzugeben und die übrigen Stellen sind mit "9" aufzufüllen (DE999999999999).

Aus der Sicht des 2. Abnehmers U3 (aus Deutschland): Aus der Sicht des 2. Abnehmers U3 (aus Deutschland):

Eingangsrechnung:

- Umsatzsteuervoranmeldung (UVA):

Die Eingangsrechnung enthält keine Umsatzsteuer. Der innergemeinschaftliche Erwerb des mittleren Unternehmers eines Dreiecksgeschäfts gilt als besteuert und ist somit in der UVA nicht zu erfassen. Voraussetzung ist, dass der Unternehmer U3 nachweist, dass ein solches Dreiecksgeschäft vorliegt und er seiner Erklärungspflicht (durch Aufnahme der Ausgangsrechnung an U4 in die Zusammenfassende Meldung) nachgekommen ist.

D.h. obwohl der Unternehmer U2 eine innergemeinschaftliche Lieferung meldet, hat der Unternehmer U3 keinen innergemeinschaftlichen Erwerb zu melden.

- Intrastat-Meldung:

Bei Dreiecksgeschäften hat der mittlere Unternehmer des Dreiecksgeschäfts (in diesem Beispiel der zweite Abnehmer U3) keine Meldepflicht.

Ausgangsrechnung:

- Fakturierung:

Die Rechnung muss ohne Umsatzsteuer ausgestellt werden und folgende Hinweise enthalten: "Dreiecksgeschäft gem. § 25b UStG" (oder alternativ mit Verweis auf Art. 141 der Richtlinie 2006/112/EC) und "Übergang der Steuerschuld gem. § 25b Abs. 2 UStG" (oder alternativ mit Verweis auf Art. 197 der Richtlinie 2006/112/EC) (siehe auch § 25b.1. Abs. 6 UStAE). In der Rechnung muss neben der eigenen (deutschen) USt-IdNr. die (österreichische) USt-IdNr. des österreichischen Unternehmers U4 angegeben werden.

- Umsatzsteuervoranmeldung (UVA):

Aufgrund der Vereinfachungsregelungen für Dreiecksgeschäfte geht die Steuerschuld aus dieser Lieferung auf den österreichischen Unternehmer U4 über. Der Wert der Ausgangsrechnung muss aber dennoch in Zeile 33/KZ 42 (Lieferungen des ersten Abnehmers bei innergemeinschaftlichen Dreiecksgeschäften gem. § 25b UStG) eingetragen werden.

- Zusammenfassende Meldung (ZM):

Erfassung des Umsatzgeschäfts an die (österreichische) USt-IdNr. des österreichischen Unternehmers U4 und Kennzeichung als Dreiecksgeschäft.

Aus der Sicht des letzten Abnehmers U4 (aus Österreich): Aus der Sicht des letzten Abnehmers U4 (aus Österreich):

Eingangsrechnung:

- Umsatzsteuervoranmeldung (UVA):

Die Eingangsrechnung enthält keine Umsatzsteuer, jedoch den Hinweis auf das Vorliegen eines Dreiecksgeschäfts und den Übergang der Steuerschuld. Der österreichische Unternehmer U4 hat daher die Steuer nach den österreichischen Steuersätzen selbst zu berechnen und einerseits als "Steuerbeträge gem. § 25b Abs. 2 UStG" und andererseits als "Vorsteuerbeträge aus innergemeinschaftlichen Dreiecksgeschäften gem. § 25b Abs. 5 UStG" in der UVA zu erfassen. Dieser Vorgang ist ein Nullsummenspiel und ergibt keine Zahllast.

- Intrastat-Meldung:

Eingangsmeldung mit Versendungsland Frankreich.

Anmerkungen zum Dreiecksgeschäft:

- Obige Detailbeschreibungen aus der Sicht der einzelnen Unternehmer stellen nur einen Anhaltspunkt dar, wie die steuerrechtliche Beurteilung wäre, wenn in Frankreich und in Österreich die deutschen Gesetze gelten würden. Ebenso in der Reihengeschäft-Skizze wie auch in der Kurzbeschreibung wurden nationale Abweichungen zur deutschen Gesetzeslage nicht berücksichtigt!

- Die englische Version finden Sie im chaintransaction-calculator.de.

- Die Beurteilung dieses Reihengeschäfts aus österr. Sicht finden Sie im reihengeschaeftrechner.at.

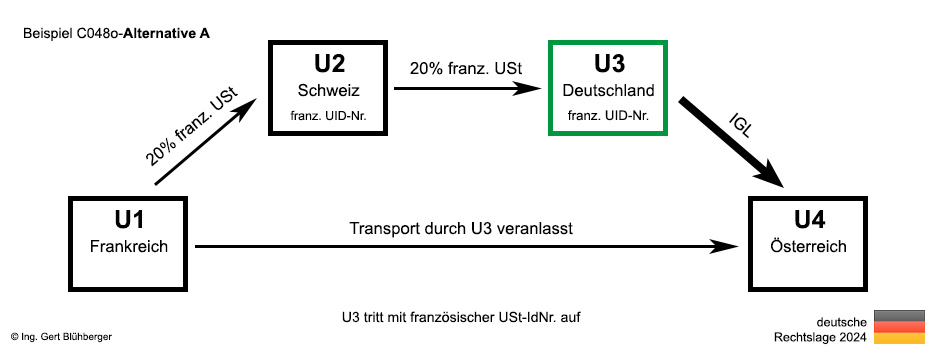

- Alternativlösung A: Wenn der deutsche Unternehmer U3 gegenüber dem Schweizer Unternehmer U2 mit einer französischen USt-IdNr. auftritt, findet die bewegte (steuerbefreite) Lieferung zwischen U3 und U4 statt und dadurch sind die Vereinfachungsregeln für Dreiecksgeschäfte nicht mehr anwendbar. Die Lieferung von U2 an U3 ist dann als ruhende Lieferung in Frankreich steuerbar (20% franz. USt). Die Lieferung von U1 an U2 bleibt unverändert in Frankreich steuerbar. Zur detaillierten Auswertung dieser Variante gelangen Sie über den Button "U3 als Lieferer" in der Auswahlmaske.

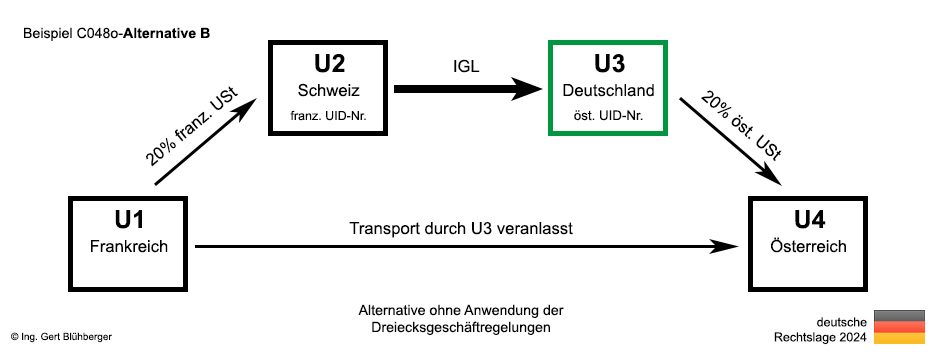

- Alternativlösung B: Wenn die Vereinfachungsregelungen für Dreiecksgeschäfte nicht angewendet werden sollen oder dürfen (beispielsweise, wenn der deutsche Unternehmer U3 in Österreich ansässig ist), dann ist die Lieferung von U3 an U4 in Österreich steuerbar (20% öst. USt) und der deutsche Unternehmer U3 muss sich gegebenenfalls in Österreich registrieren lassen. Diese Variante sollte auch dann in Erwägung gezogen werden, wenn Länder beteiligt sind, die eine Anwendung der Vereinfachungsregelungen für Dreiecksgeschäfte im Rahmen von viergliedrigen Reihengeschäften ablehnen.

|