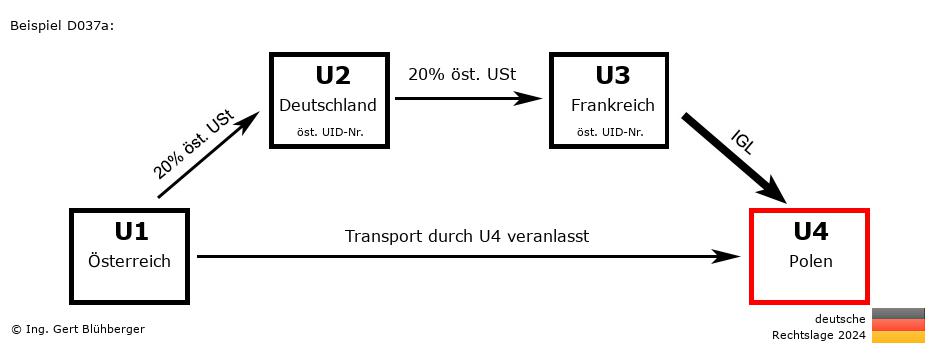

Sachverhalt:

Ein polnischer Unternehmer U4 (=letzter Abnehmer) bestellt bei seinem französischen Lieferanten U3 (=2. Abnehmer) eine Maschine. Dieser wiederum bestellt die Maschine beim deutschen Großhändler U2 (=1. Abnehmer). Da der Großhändler U2 die Maschine nicht auf Lager hat, bestellt er diese beim österreichischen Produzenten U1 (=erster Lieferer).

Der polnische Unternehmer U4 holt die Maschine direkt vom Produzenten U1 in Österreich ab. Kurzbeschreibung des Reihengeschäfts:

- Registrierungspflichten:

- Der deutsche Unternehmer U2 muss sich im Abgangsland Österreich registrieren lassen.

- Der französische Unternehmer U3 muss sich ebenfalls im Abgangsland Österreich registrieren lassen.

- "Lieferung 1" von U1 (Österreich) an U2 (Deutschland)

- Ruhende Lieferung gem. § 3 Abs. 7 UStG

- Steuerbare Lieferung in Österreich (U1)

- "Lieferung 2" von U2 (Deutschland) an U3 (Frankreich)

- Ruhende Lieferung gem. § 3 Abs. 7 UStG

- Steuerbare Lieferung in Österreich (U1)

- "Lieferung 3" von U3 (Frankreich) an U4 (Polen)

Detailbeschreibungen aus der Sicht der einzelnen Unternehmer: Aus der Sicht des ersten Lieferers U1 (aus Österreich): Aus der Sicht des ersten Lieferers U1 (aus Österreich):

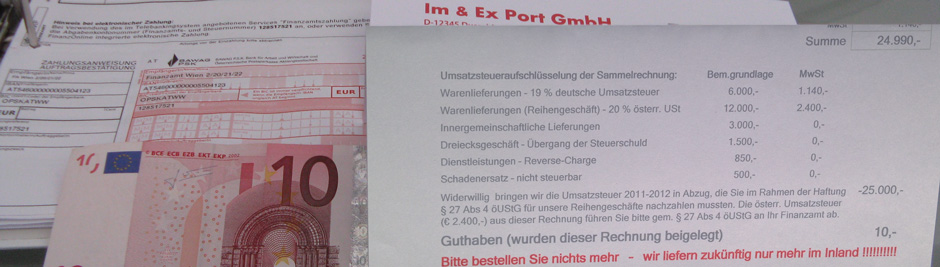

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist in Österreich (U1) steuerbar. Die Rechnung muss daher mit 20 % österreichischer Umsatzsteuer unter Angabe der eigenen (österreichischen) USt-IdNr. ausgestellt werden.

- Umsatzsteuervoranmeldung (UVA):

Erfassung des Umsatzgeschäfts als steuerpflichtige (Inlands-)Lieferung.

Aus der Sicht des 1. Abnehmers U2 (aus Deutschland): Aus der Sicht des 1. Abnehmers U2 (aus Deutschland):

Registrierung:- Der deutsche Unternehmer U2 muss sich im Abgangsland Österreich registrieren lassen und gegenüber U1 und U3 mit seiner österreichischen USt-IdNr. auftreten. Die nachfolgend angeführten Eintragungen sind dementsprechend in der österreichischen UVA einzutragen.

Eingangsrechnung:

- UVA (beim österreichischen Finanzamt):

Die in der Eingangsrechnung enthaltene österreichische Umsatzsteuer kann als Vorsteuer geltend gemacht werden und ist dementsprechend in der UVA zu erfassen.

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist in Österreich (U1) steuerbar. Die Rechnung muss daher mit 20 % österreichischer Umsatzsteuer unter Angabe der eigenen österreichischen USt-IdNr. ausgestellt werden.

- UVA (beim österreichischen Finanzamt):

Erfassung des Umsatzgeschäfts als steuerpflichtige (Inlands-)Lieferung und Abfuhr der Umsatzsteuer aus dieser Lieferung an das österreichische Finanzamt.

Aus der Sicht des 2. Abnehmers U3 (aus Frankreich): Aus der Sicht des 2. Abnehmers U3 (aus Frankreich):

Registrierung:- Der französische Unternehmer U3 muss sich im Abgangsland Österreich registrieren lassen und gegenüber U2 und U4 mit seiner österreichischen USt-IdNr. auftreten. Die nachfolgend angeführten Eintragungen sind dementsprechend in der österreichischen UVA, ZM und Intrastat einzutragen.

Eingangsrechnung:

- UVA (beim österreichischen Finanzamt):

Die in der Eingangsrechnung enthaltene österreichische Umsatzsteuer kann als Vorsteuer geltend gemacht werden und ist dementsprechend in der UVA zu erfassen.

Ausgangsrechnung:

- Fakturierung:

Rechnung ohne Umsatzsteuer mit dem Hinweis auf die Steuerbefreiung (Innergemeinschaftliche Lieferung) gem. § 4 Nr.1 Buchst. b UStG iVm. § 6a UStG (oder alternativ mit Verweis auf Art. 138 der Richtlinie 2006/112/EC) und Angabe der eigenen österreichischen USt-IdNr. sowie der (polnischen) USt-IdNr. des polnischen Unternehmers U4.

- UVA (beim österreichischen Finanzamt):

Erfassung des Umsatzgeschäfts als innergemeinschaftliche Lieferung.

- ZM (beim österreichischen Finanzamt):

Erfassung als (innergemeinschaftliche) Lieferung an die (polnische) USt-IdNr. des polnischen Unternehmers U4.

- Intrastat-Meldung (bei der österreichischen Behörde):

Versendungsmeldung mit Bestimmungsland Polen. Seit 2022 sind auch das Ursprungsland und die (polnische) USt-IdNr. des polnischen Unternehmers U4 verpflichtend anzugeben.

Aus der Sicht des letzten Abnehmers U4 (aus Polen): Aus der Sicht des letzten Abnehmers U4 (aus Polen):

Eingangsrechnung:

- Umsatzsteuervoranmeldung (UVA):

Die Eingangsrechnung enthält keine Umsatzsteuer und ist als innergemeinschaftlicher Erwerb in der UVA zu erfassen. D.h. auf der einen Seite muss die Erwerbsteuer abgeführt werden und auf der anderen Seite besteht die Vorsteuerabzugsberechtigung in gleicher Höhe.

- Intrastat-Meldung:

Eingangsmeldung mit Versendungsland Österreich.

Anmerkungen zum Reihengeschäft:

- Wenn der französische Unternehmer U3 die Versendung (als Abnehmer) veranlasst oder der deutsche Unternehmer U2 die Versendung veranlasst und durch die Verwendung einer österreichischen USt-IdNr. als Lieferer auftritt, findet die bewegte Lieferung zwischen U2 und U3 statt. Dadurch wären für die Unternehmer U2, U3 und U4 die Vereinfachungsregeln für Dreiecksgeschäfte anwendbar.

- Obige Detailbeschreibungen aus der Sicht der einzelnen Unternehmer stellen nur einen Anhaltspunkt dar, wie die steuerrechtliche Beurteilung wäre, wenn in Österreich und in Polen die deutschen Gesetze gelten würden. Ebenso in der Reihengeschäft-Skizze wie auch in der Kurzbeschreibung wurden nationale Abweichungen zur deutschen Gesetzeslage nicht berücksichtigt!

- Zusätzlich zu den oben angeführten Eintragungen in der UVA muss der deutsche Unternehmer U2 die in Deutschland nicht steuerbaren Umsätze, deren Leistungsort nicht im Inland liegt und die steuerbar wären, wenn sie im Inland ausgeführt worden wären, in der deutschen UVA in Zeile 36/KZ 45 erfassen.

- Die englische Version finden Sie im chaintransaction-calculator.de.

- Die Beurteilung dieses Reihengeschäfts aus österr. Sicht finden Sie im reihengeschaeftrechner.at.

Bitte beachten Sie die Nutzungsbedingungen sowie den Haftungsausschluss. |