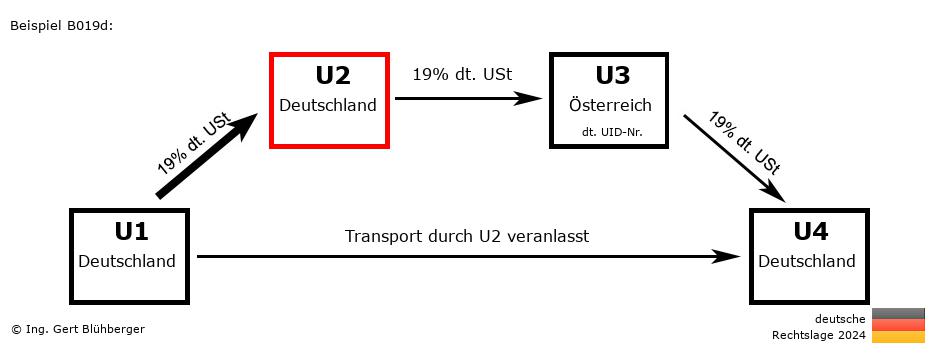

Sachverhalt:

Ein deutscher Unternehmer U4 (=letzter Abnehmer) bestellt bei seinem österreichischen Lieferanten U3 (=2. Abnehmer) eine Maschine. Dieser wiederum bestellt die Maschine beim deutschen Großhändler U2 (=1. Abnehmer). Da der Großhändler U2 die Maschine nicht auf Lager hat, bestellt er diese beim deutschen Produzenten U1 (=erster Lieferer).

Der deutsche Großhändler U2 holt die Maschine vom Produzenten U1 in Deutschland ab und liefert diese direkt an den deutschen Unternehmer U4. Kurzbeschreibung des Reihengeschäfts:

- Registrierungspflichten:

- Der österreichische Unternehmer U3 muss sich im Bestimmungsland Deutschland registrieren lassen.

- "Lieferung 1" von U1 (Deutschland) an U2 (Deutschland)

- "Lieferung 2" von U2 (Deutschland) an U3 (Österreich)

- Ruhende Lieferung gem. § 3 Abs. 7 UStG

- Steuerbare Lieferung in Deutschland (U4)

- "Lieferung 3" von U3 (Österreich) an U4 (Deutschland)

- Ruhende Lieferung gem. § 3 Abs. 7 UStG

- Steuerbare Lieferung in Deutschland (U4)

- Besondere Merkmale dieses Reihengeschäfts

- Der § 3 Abs. 6a Satz 5 UStG nimmt ausschließlich Bezug auf Reihengeschäfte, bei denen die Ware von einem Mitgliedsstaat in einen anderen Mitgliedsstaat gelangt. Die bewegte Lieferung wurde bei diesem Beispiel daher der Lieferung von U1 an U2 zugeordnet, obwohl der Unternehmer U2 mit einer USt-IdNr. des Abgangslandes auftritt. Sollte der Unternehmer U2 hingegen nachweisen, dass er die Ware in seiner Eigenschaft als Lieferer befördert (§ 3 Abs. 6a Satz 4 - 2. Halbsatz UStG), so wäre die bewegte Lieferung der Lieferung von U2 an U3 zuzuordnen. Da in dem vorliegenden Beispiel jedoch alle Lieferungen in Deutschland steuerbar sind, hat die Zuordnung der bewegten Lieferung keine besondere Relevanz.

- Nachdem die Ware das Land nicht verlässt, gibt es bei diesem Reihengeschäft keine steuerbefreite Lieferung.

Detailbeschreibungen aus der Sicht der einzelnen Unternehmer: Aus der Sicht des ersten Lieferers U1 (aus Deutschland): Aus der Sicht des ersten Lieferers U1 (aus Deutschland):

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist in Deutschland (U1) steuerbar. Die Rechnung muss daher mit 19 % deutscher Umsatzsteuer unter Angabe der eigenen (deutschen) USt-IdNr. ausgestellt werden.

- Umsatzsteuervoranmeldung (UVA):

Erfassung des Umsatzgeschäfts in der Zeile 13/KZ 81 als steuerpflichtige (Inlands-)Lieferung.

Aus der Sicht des 1. Abnehmers U2 (aus Deutschland): Aus der Sicht des 1. Abnehmers U2 (aus Deutschland):

Eingangsrechnung:

- Umsatzsteuervoranmeldung (UVA):

Die in der Eingangsrechnung enthaltene deutsche Umsatzsteuer kann als Vorsteuer geltend gemacht werden und ist in der UVA in Zeile 38/KZ 66 zu erfassen.

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist in Deutschland (U4) steuerbar. Die Rechnung muss daher mit 19 % deutscher Umsatzsteuer unter Angabe der eigenen (deutschen) USt-IdNr. ausgestellt werden.

- Umsatzsteuervoranmeldung (UVA):

Erfassung des Umsatzgeschäfts in der Zeile 13/KZ 81 als steuerpflichtige (Inlands-)Lieferung.

Aus der Sicht des 2. Abnehmers U3 (aus Österreich): Aus der Sicht des 2. Abnehmers U3 (aus Österreich):

Registrierung:- Der österreichische Unternehmer U3 muss sich im Bestimmungsland Deutschland registrieren lassen und gegenüber U2 und U4 mit seiner deutschen USt-IdNr. auftreten. Die nachfolgend angeführten Eintragungen sind dementsprechend in der deutschen UVA einzutragen.

Eingangsrechnung:

- UVA (beim deutschen Finanzamt):

Die in der Eingangsrechnung enthaltene deutsche Umsatzsteuer kann als Vorsteuer geltend gemacht werden und ist in der UVA in Zeile 38/KZ 66 zu erfassen.

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist in Deutschland (U4) steuerbar. Die Rechnung muss daher mit 19 % deutscher Umsatzsteuer unter Angabe der eigenen deutschen USt-IdNr. ausgestellt werden.

- UVA (beim deutschen Finanzamt):

Erfassung des Umsatzgeschäfts in der Zeile 13/KZ 81 als steuerpflichtige (Inlands-)Lieferung und Abfuhr der Umsatzsteuer aus dieser Lieferung an das deutsche Finanzamt.

Aus der Sicht des letzten Abnehmers U4 (aus Deutschland): Aus der Sicht des letzten Abnehmers U4 (aus Deutschland):

Eingangsrechnung:

- Umsatzsteuervoranmeldung (UVA):

Die in der Eingangsrechnung enthaltene deutsche Umsatzsteuer kann als Vorsteuer geltend gemacht werden und ist in der UVA in Zeile 38/KZ 66 zu erfassen.

Anmerkungen zum Reihengeschäft:

Bitte beachten Sie die Nutzungsbedingungen sowie den Haftungsausschluss. |